Az építőipari termelés az elmúlt két évben folyamatosan csökkent, és ez a kedvezőtlen tendencia az idei első negyedévben is folytatódott. Az egyre szűkülő kereslet következtében a cégek száma is mérséklődött, miközben a termelői infláció lassulni kezdett. Az építőipari szereplők egyelőre nem látnak közeli trendfordulót, ugyanakkor az ágazat középtávú növekedési kilátásai kedvezőek.

Az építőipar növekedési ciklusa 2022-ben lezárult. Az ágazat teljesítménye 2023-ban jelentősen (5,3%-kal), 2024-ben pedig enyhén (0,4%-kal) csökkent az előző évhez képest. A 2025-ös év sem indult jól: a termelési volumen az idei első negyedévben 5,7%-kal maradt el az egy évvel korábbitól. Az épületek építése (magasépítés) terén ugyanakkor a helyzet nem rossz: e szegmens termelése éves alapon lényegében stagnált. Ezzel szemben az egyéb építmények (mélyépítés) esetében közel 9%-os visszaesés volt tapasztalható. Az ágazat saját beruházásai az elmúlt három évben folyamatosan csökkentek. A közeljövőre nézve kedvezőtlen jel, hogy az idei első három hónapban a megkötött új szerződések volumene 18%-kal maradt el a 2024 azonos időszakában mért értéktől. Bár az ágazat kezében lévő szerződésállomány március végén 3,8%-kal meghaladta az egy évvel korábbit, ennek jelentős részét hosszabb távú szerződések teszik ki, amelyek csak részben igényelnek idei kivitelezést. E szempontból a mélyépítés kedvezőbb helyzetben van: e szegmens szerződésállománya 20%-kal nőtt, míg a magasépítés esetében 15%-os csökkenés volt.

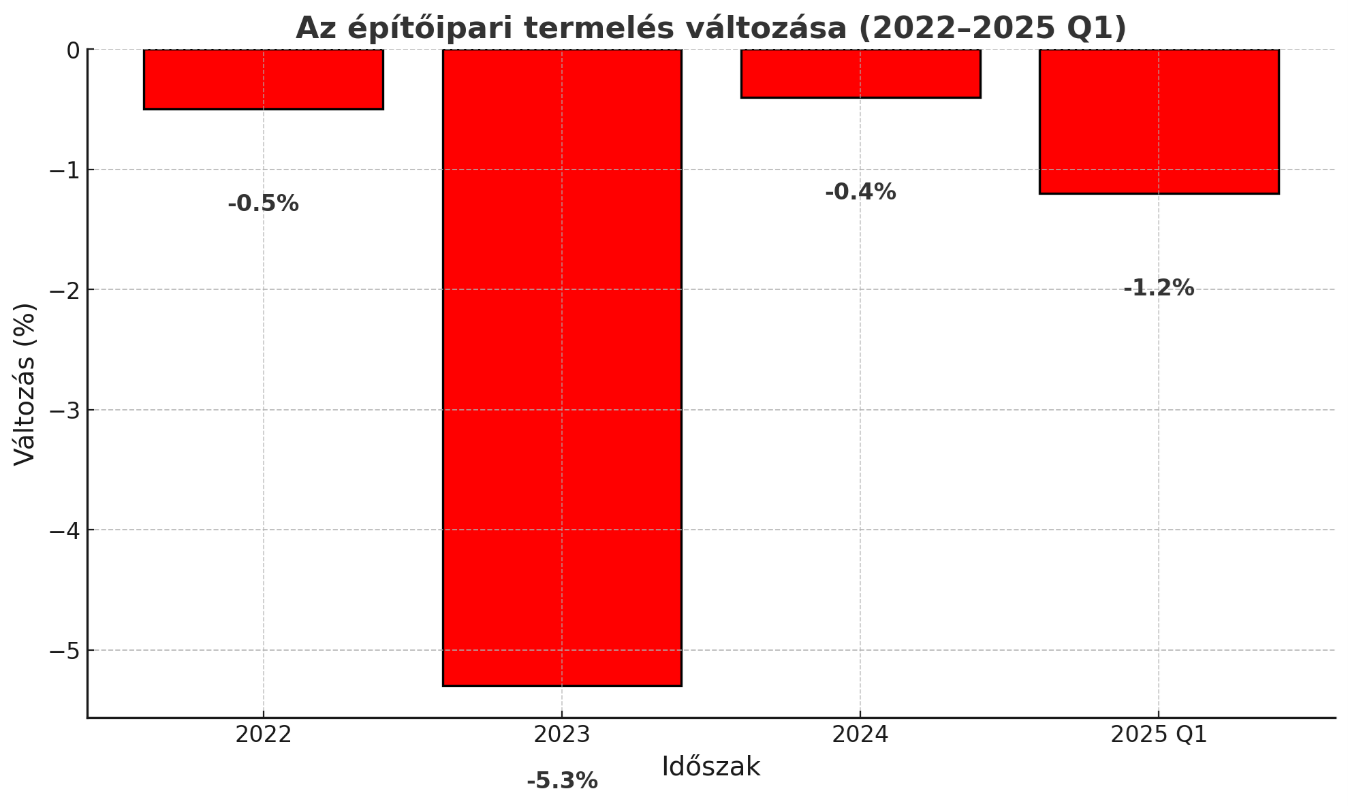

A grafikon az építőipari termelés éves változását mutatja Magyarországon, a 2022-től 2025 első negyedévéig tartó időszakban. A negatív értékek az előző évhez viszonyított termeléscsökkenést jelzik. A legjelentősebb visszaesés 2023-ban következett be, amikor a termelés 5,3%-kal csökkent az előző évhez képest. A 2025 első negyedévi adat előzetes értéket mutat. Forrás: KSH adatok alapján a GKI Gazdaságkutató Zrt., saját számításai.

A grafikon az építőipari termelés éves változását mutatja Magyarországon, a 2022-től 2025 első negyedévéig tartó időszakban. A negatív értékek az előző évhez viszonyított termeléscsökkenést jelzik. A legjelentősebb visszaesés 2023-ban következett be, amikor a termelés 5,3%-kal csökkent az előző évhez képest. A 2025 első negyedévi adat előzetes értéket mutat. Forrás: KSH adatok alapján a GKI Gazdaságkutató Zrt., saját számításai.

Az építőiparban működő vállalkozások száma, valamint az új alapítások aránya 2023-ban és 2024-ben is csökkent az előző évekhez képest. Az ágazatban kiemelkedően magas az alvó és projektcégek aránya, így a ténylegesen működő vállalkozások száma 2024 végén mintegy 65 ezerre volt becsülhető. 2025 első negyedévében tovább csökkent a cégek száma, ugyanakkor az új alapítások éves összevetésben már 8%-os növekedést mutattak.

Az építőanyagárak emelkedése, az energiaárak körüli bizonytalanság és a folyamatos béremelési igények hosszabb ideje élénkítik a termelői inflációt. A kereslet visszaesése ugyanakkor korlátozta az áremelési lehetőségeket: míg 2023-ban a termelői árak átlagosan 16%-kal nőttek, 2024-ben már csak 6%-kal, 2025 első negyedévében pedig 5,4%-kal. Az idei év egészében nem várható az áremelkedés ütemének számottevő lassulása.

Az elmúlt bő két évben az építőiparban a termelést leginkább korlátozó tényezőt a kereslet hiánya jelentette – az áprilisi GKI-felmérés szerint a válaszadók több mint fele panaszkodott erre. A megkérdezettek mintegy negyedét sújtotta a munkaerőhiány, illetve a vevők fizetési késedelmei és egyéb pénzügyi problémák. Az ágazat legutóbbi erős éveiben (2021–2022) még a munkaerőhiány számított a legjelentősebb korlátozó tényezőnek (több mint 50%-os említési aránnyal), míg a kereslet hiánya akkor csak a vállalatok ötödénél okozott gondot. A GKI felmérései szerint a termelők hangulata hosszabb időn át nem változott érdemben: az építőipari kilátásokat összefoglaló ágazati bizalmi index 2024-ben egy viszonylag szűk sávban mozgott. Januárban e sáv tetejére ért, majd február és május között folyamatosan csökkent, és ezzel májusra négyéves mélypontjára süllyedt. A vállalkozói várakozások tehát egyelőre nem utalnak közeli pozitív fordulatra. A GKI 2025 egészében stagnáló építőipari termeléssel számol 2024-hez képest, de jelentős negatív kockázatok mellett.

Az MNB hitelezési felmérésének eredményei azt mutatják, hogy az építőipari vállalatok hitelportfóliójának minősége 2022–2023-ban folyamatosan romlott, és 2024-ben is csak csekély javulás volt tapasztalható. A piaci nehézségek hatására nőtt a lánctartozások mértéke, ami tovább rontotta a vállalkozások pénzügyi helyzetét, és gyengítette az ágazat stabilitását. A hazai építési beruházások finanszírozása – különösen a közösségi megrendelések esetében – jelentős mértékben függ az uniós forrásoktól. A 2021–2027 közötti pénzügyi ciklus forrásainak késedelmes és részleges lehívása nehéz helyzetbe hozta az építőipart. Ugyanakkor a szektor a következő 3–4 évben több növekedési potenciállal is rendelkezik, amelyek hozzájárulhatnak az ágazat fellendüléséhez. A kormány által tervezett gazdaságélénkítő intézkedések – például a lakásépítési és -felújítási programok – középtávon várhatóan növelik az építőipari aktivitást. Pozitív hatással lehetnek az energiahatékonysági projektek is, amelyek ösztönözhetik az épületek energetikai korszerűsítése iránti keresletet. A költségvetési forrásból megvalósuló infrastrukturális beruházások – például a közlekedési projektek – új lehetőségeket teremthetnek az építőipari vállalkozások számára. Az új technológiák és a digitalizáció alkalmazása fokozhatja a hatékonyságot és a versenyképességet, ami hosszú távon az ágazat növekedését is elősegítheti. Ugyanakkor számos kockázati tényező nehezítheti a fejlődést. Ilyen a geopolitikai bizonytalanság, az ingadozó energiaárak, a fokozódó szakemberhiány és bérnyomás, valamint a hitelkamatok jövőbeni alakulásával kapcsolatos kérdőjelek. Az új építési előírások és szabályozások betartása további költségeket és adminisztratív terheket róhat az építőipari vállalatokra. A következő időszak legnagyobb kihívása az építésgazdasági értéklánc valamennyi szereplője számára a hatékonyság növelése lesz.